우리는 타인과의 비교를 통해 자신의 처지를 극명하게 느낀다. 평생 동안 투자에는 관심이 없던 사람일지라도 주변 지인의 '주식으로 돈을 벌었다'라는 얘기에는 질투심이 들기 마련이다. 가만 있으면 나만 뒤처지고 있다는 생각이 들기 때문에 투자관련 책을 보고 유튜브 검색을 한다.

지나간 과거는 명백히 보이므로 이름 난 사람들이 쓴 서적이나 뜨거운 관심을 받는 동영상을 몇 편 보고나면 어느 새 자신감이 깃든다. 증권계좌를 만들고 투자를 시작하지만 몇 번의 쓴 맛을 경험하면서 생각이 조금씩 달라진다.

그렇다고 당장 행동의 변화가 생기지는 않는다. 사람들에게는 현상유지를 하고자 하는 심리적 편향이 강력하기 때문이다. 이는 어느 분야에서나 초심자들이 겪는 통과의례다.

'효율적 시장가설'을 말한 시카고 학파의 유진 파마(Eugene Fama)도 같은 코스를 따랐다. 그는 자신이 단 한 번도 투자를 해 보지 않은 상태에서 단지 주식 서적을 몇 권 탐독한 후에 터무니 없는 결론을 내린다. 이 가설은 모든 정보가 그 즉시 시장에 반영되어 어느 누구도 초과수익을 낼 수 없다는 허무맹랑한 말장난이다. 한편으로는 이해가 간다. 인간은 지나친 과신의 동물이니까.

또 다른 예를 보자. 1998년 금융시장을 뒤흔들었던 LTCM(Long Term Capital Management)이 있다. 살로먼 브라더스(Salomon Brothers)의 부회장이었던 존 메리웨더(John Meriwether), FRB(미국연방준비제도이사회, Federal Reserve Board) 전 부의장인 데이비드 멀린스(David Mullins), 노벨 경제학상 수상자인 마이런 숄즈(Myron Scholes)와 로버트 머튼(Robert Merton) 등이 참여하며 만든 헤지펀드였다.

출범 초기에는 잘 나갔다. 그러나 계속 된 수 년간의 성공은 과신을 키우고 부채를 감당하기 어려운 수준으로 늘리는 결과를 가져온다. 그리고 러시아의 모라토리엄(Moratorium, 갚을 돈이 없음) 선언으로 한 순간에 증발되었다.

이 사태는 투자시장에 큰 변동성을 가져오면서 S&P500 지수를 20퍼센트나 하락하게 만들었다. 1997년 아시아 여러 나라들의 화폐가치기 급락하면서 우리나라는 외환위기를 맞이했다. 신흥국들을 강타한 금융위기의 정점에 LTCM이 있었다.

이처럼 익숙함과 함께 연속적인 성공이 더해지면 타고 난 자기과신에 자만심까지 합세하여 감당할 수 없는 위험을 수용하게 만든다. 이후에도 LTCM의 주축이었던 메이웨더와 숄즈는 같은 방법을 사용해 똑같은 방식으로 레버리지(부채)를 일으켜 동일하게 실패한다. 그렇다. 인간은 같은 실수를 반복하는 존재다.

자만심이 잦은 매매를 부추긴다

투자에서 자기과신은 빈번한 거래로 이어진다. 트레이딩에 몰두하는 수많은 개미들은 이렇게 자신의 본능에 몸을 맡기고 있다. 그리고 당연하게도 투자금액이 점점 늘어난다. 인터넷 세상, 수많은 정보가 범람하는 시대, 통제하기 어려운 정보의 홍수는 주도권에 대한 환상을 강화시켜 더욱 더 매매를 부추긴다.

이 같은 심리적 편향은 순차적으로 하나씩 발현되지 않는다. 여러 개의 요인이 얽혀서 우리의 매매를 관장한다. 그리고 자신이 매수한 종목에 대한 집착은 부정적인 정보와 결과를 배척한다. 해당 주식에 관해 현실적인 의견을 내는 사람과는 연을 끊어 버리는 경우도 있다.

소셜 미디어, 온라인 게시판, 블로그 댓글 등등에서 전개되는 방식이 항상 동일하다. 누군가 반대 의견을 말하면 작은 소요가 일어나고 이어서 욕설과 인신공격이 난무한다.

SNS는 중독성이 있으며, 내가 보고 싶어하는 내용과 사건 만을 전달해 주기 때문에 균형잡힌 사고를 할 수 없게 만든다. 페이스북, 트위터 등으로 구설수에 오른 여러 사람들의 예를 생각해보라. 적당한 거리를 두어야 한다. 불가근불가원이다.

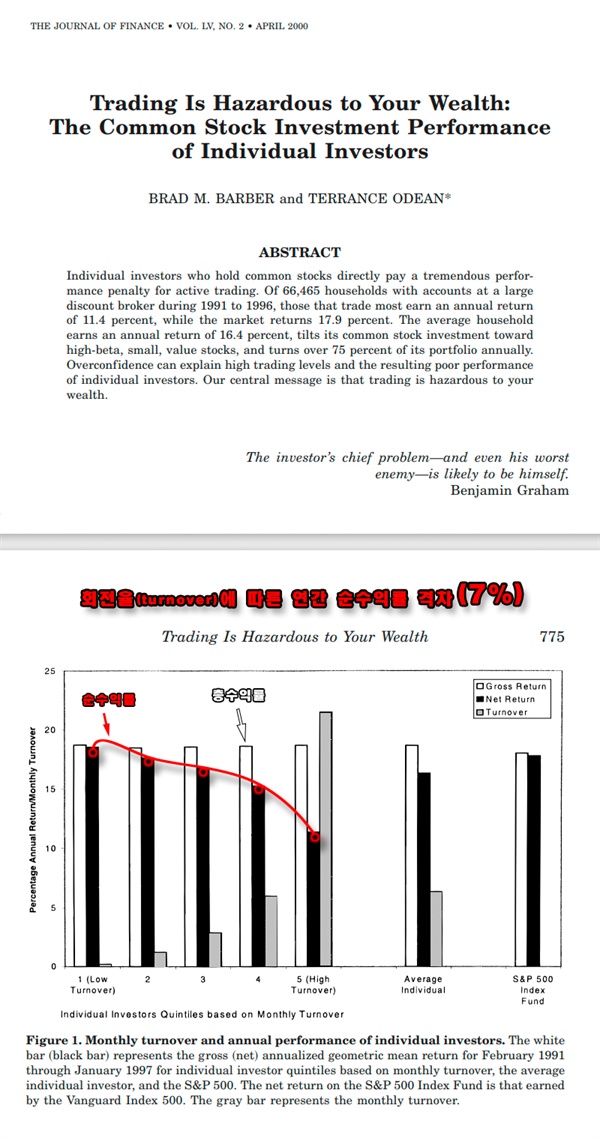

실전에서 이를 확인할 수 있다. 바로 회전율(turnover)의 증가인데, 이는 포트폴리오의 교체비율을 뜻한다. 예를 들어, 50퍼센트의 회전율이라면 내 바구니에 포함된 주식의 절반을 당해 연도에 매도하고 새로운 종목을 매입했다는 뜻이다. 마찬가지로 200 퍼센트라면 전 종목 교체가 3번째라는 의미다.

지나친 거래는 회전율을 높이고 거래량이 늘어나면서 부대(세금, 수수료)비용의 상승은 필연적이다. 브래드 바버(Brad M. Barber)와 테렌스 오딘(Terrence Odean)의 논문을 보자.

큰사진보기

|

| ▲ 잦은 매매로 재산이 거덜난다. 회전율(포트폴리오 교체 횟수)이 높을 수록 수익은 급감한다. |

| ⓒ 이상헌 | 관련사진보기 |

그림에서 보듯이 회전율이 높아질 수록 순수익률은 급격히 감소한다. 총수익률은 변화가 없이 약 18%의 수준이나 5회전 할 경우 순수익률은 대략 11%로 떨어진다. 7%p는 굉장한 격차다. 현재 정기적금 이자율이 2%도 되지 못하는 상황에서 말이다.

특히나 남성들은 여성에 비해서 과신하는 정도가 크다. 행동경제학자들이 성별 회전율을 추적해봤더니 남자들은 연간 80퍼센트의 회전율을 보이지만 여자들은 50퍼센트 수준에 불과했다.

또한, 세밀하게 파고 들면 기혼남 보다는 미혼남의 회전률이 더 높았다. 여성의 경우에는 기혼이나 미혼이나 차이가 없었다. 왜 그럴까? 홀가분하기 때문이다. 부양해야 할 가족이 없다면 우리는 좀더 강한 모험에 뛰어드는 것이다.